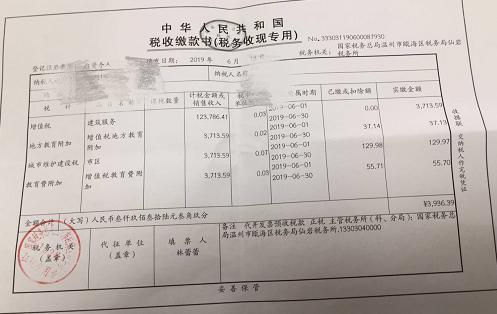

近日,在某建筑公司一项目上做钢便桥搭设包清工的林某某,于6月18日到瓯海仙岩税务所开具了应税劳务、服务名称为“工资”的增值税普通发票,价税合计127500,并向税局支付了包括增值税、教育费附加、地方教育附加、城市维护建设税等税费共计3936.39。

其票面备注栏填写:请支付应税所得的扣缴义务人按税法规定代扣代缴个人所得税(劳务报酬所得)。代开企业税号:33030219******17**,代开企业名称:林某某

发票与税单如下:

那么自然人提供劳务报酬到底要交什么税呢?

一、增值税、教育费附加、地方教育附加、城市维护建设税

从此份发票上可看出,自然人开票的增值税率是3%。那有没有免税政策?现在对小微企业增值税都有很大力度的优惠政策,按照《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)的规定:小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。

那自然人是否享受呢?

按照目前实践情况来看,自然人提供劳务报酬是没法比照小微享受免税的。其他个人,一般都是指的按次(日)纳税的非固定业户。根据财税2016年36号文规定,个人发生应税行为的销售额未达到增值税起征点的,免征增值税;达到起征点的,全额计算缴纳增值税,按期纳税的,为月销售额5000-20000元(含本数);按次纳税的,为每次(日)销售额300-500元(含本数)。实践中,基本各地税务局都是取500每次来判断自然人代开发票是否缴纳增值税的。不含税金额超过500,那就需要缴纳增值税。如果未超过,就不需要缴纳。

此份发票,价税合计127500,需要缴纳增值税127500/(1+3%)*3%=3713.59元。

教育费附加、地方教育附加、城市维护建设税是以实际缴纳的增值税为计税基础。

按照财税〔2019〕13号对增值税小规模纳税人可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

自然人是天然小规模纳税人,也能享受此政策,目前各省出台的政策都是按50%最高幅度减免。

教育费附加=实际缴纳的增值税*3%/2=3713.59*3%/2=55.70

地方教育附加=实际缴纳的增值税*2%/2=3713.59*2%/2=37.13

城市维护建设税=实际缴纳的增值税*7%/2=3713.59*7%/2=129.97

二、个人所得税

此份发票备注栏填写得很清楚,需要购买方,即企业代扣代缴个税。

《个人所得税法实施条例》明确规定了劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

新个人所得税法实施后,劳务报酬的个人所得税是并入综合所得交税。所谓综合所得,是指工资、薪金所得;劳务报酬所得、稿酬所得、特许权使用费所得这四项。

税法规定劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额综合所得,适用百分之三至百分之四十五的超额累进税率。所以说,劳务报酬的个人所得税目前是和工资薪金适用一个税率表,合并一起计算个人所得税。

作为支付方,应该在个税申报系统按照劳务报酬数目计算缴纳个人所得税,具体算法如下:

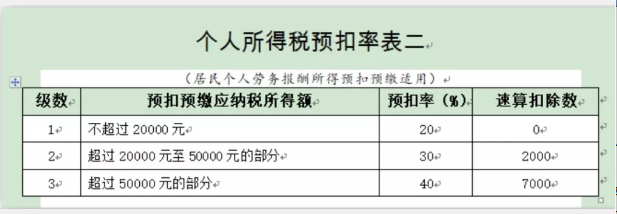

劳务报酬所得预扣预缴应纳税所得额=每次收入×(1-20%)=(127500/1.03)×(1-20%)=99029.13元

劳务报酬所得预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数=99029.13×40%-7000=32611.65元

即,开具127500的劳务报酬发票,我们要代扣代缴32611.65元个税。重要的事情说三遍,代扣代缴32611.65元个税!代扣代缴32611.65元个税!代扣代缴32611.65元个税!

由于劳务报酬的预扣计算是平移的原来的20%-40%的税率表,所以势必导致年末汇算时候预缴的比汇算的多而形成退税,所以取得劳务报酬的个人一定要注意这点。

三、印花税

印花税按照相应的税目计征即可,如果不属于印花税税目范围的行为则不需要缴纳印花税。

总结:王某某开具了127500元劳务报酬发票,总的纳税金额是税单上的3936.39+企业代扣代缴的个税32611.65=36548.04

此列要注意,劳务报酬所得一次收入畸高(应纳税所得额超过20000元)的,实行的是加成征收办法,具体是:一次取得劳务报酬收入,减除费用后的余额(即应纳税所得额)超过2万元至5万元的部分,按照税法规定计算的应纳税额,加征五成;超过5万元的部分,加征十成。此列就是加征十成。

电话:0577-86757283(市场部) 0577-86595643(水利水电事业部) 0577-85551778(办公室) 技术支持:温州龙诚互联

温州宏源建设集团有限公司 版权所有 2016

京公网安备 11010102002019号

浙ICP备10040372号 ALL RIGHTS RESERVED

京公网安备 11010102002019号

浙ICP备10040372号 ALL RIGHTS RESERVED